模擬芯片依舊是目前半導體市場的大熱門之一。

根據第三方調研機構的數據,全球模擬芯片市場規模從 2017 年的 531 億美元增長到 2022 年的 845 億美元,2023 年則增長至 948 億美元,較 2012 增長超過 2.4 倍,預計到 2024 年,全球模擬芯片市場有望實現 3.7% 的增長。

而在這近千億美元的市場中,中國市場表現尤為突出。2023 年,中國模擬芯片市場規模 3027 億元,約合 420 億美元,占模擬芯片市場總額的 40% 左右,說是半壁江山也不為過。

在這一市場中,雖然大大小小的國內企業有 400 余家,但總占比僅有 10% 左右,國產替代存在著相當大的空間,這為模擬芯片行業整合提供了一個客觀條件。

此外,自 2024 年以來,模擬行業庫存去化進入尾聲,隨著新能源汽車市場的迅速發展,國產模擬芯片市場正在迎來一場難得的機遇,通過并購來加強競爭力正在成為行業中的新趨勢。

掀起并購浪潮

近一年半時間里,國內模擬芯片市場中涌現了一股并購熱潮,其中尤為受矚目的就是國產模擬龍頭納芯微收購磁傳感器廠商麥歌恩這起并購。

2024 年 6 月 23 日晚間,納芯微發布公告稱,公司擬以現金方式收購上海矽睿科技股份有限公司直接持有的上海麥歌恩微電子股份有限公司 62.68% 的股份,擬以現金方式收購矽睿科技通過上海萊睿企業管理合伙企業(有限合伙)間接持有麥歌恩 5.60% 的股份,合計收購麥歌恩 68.28% 的股份,收購對價合計為 6.83 億元。

納芯微表示,公司與麥歌恩在產品、技術、市場及客戶、供應鏈等方面具有業務協同基礎,通過本次交易,在產品方面,有助于豐富公司磁編碼、磁開關等磁傳感器的產品品類,與公司現有的磁傳感器產品形成互補,完善公司磁傳感器的產品解決方案;在技術方面,公司將利用麥歌恩在平面霍爾、垂直霍爾、磁阻效應等領域的多種磁感應技術,積極整合雙方的研發資源,增強公司整體的技術實力和產品競爭力;在市場及客戶方面,公司與麥歌恩將充分發揮各自的市場和客戶優勢,促進市場與客戶協同,進一步提升公司在磁傳感器領域的市場覆蓋度和占有率;在供應鏈方面,通過與麥歌恩供應鏈資源整合,發揮規模效應,進一步提升公司及麥歌恩原材料采購成本優勢。

納芯微收購麥歌恩,一定程度上表明了目前環境下,國產模擬芯片廠商已經發展到了一個全新的階段,不止是通過技術創新提升產品和解決方案的競爭力,還會通過并購整合來拓展完善產品線,實現提質增效、做優做強。

當我們回顧海外模擬芯片巨頭的發展歷史時,會發現除了持續加大研發投入外,他們還通過不斷地并購以拓寬產品線,從而推動技術創新與知識產權的優化組合,成為了如今布局齊全、營收豐厚的模擬芯片公司。

國內目前已上市的模擬芯片公司約 34 家,而未上市的模擬芯片公司數量遠超這一數字。相較于海外市場,我國模擬芯片行業整體呈現出多而不強的特點,符合條件的模擬芯片企業并購其他優質企業一方面能提升料號數量,拓寬產品線,另一方面也能避免無效競爭內卷,加速高端產品的國產替代。

可以說,并購是國內模擬芯片企業做優做強的必經之路。前面提到的納芯微并購麥歌恩案例,作為國內少數聚焦于汽車領域的模擬芯片企業,這場并購能夠為納芯微帶來什么樣的幫助呢?

互補成為關鍵

首先來了解一下被收購企業麥歌恩所處的磁傳感器領域。磁傳感器是一種能夠將磁場的大小與變化轉換為電信號的裝置,按原理分為霍爾(Hall)傳感器和磁阻傳感器兩類。

霍爾傳感器主要利用霍爾效應,即當電流垂直于外磁場通過半導體時,垂直于電流和磁場的方向會產生附加電場,從而在半導體的兩端產生電勢差,來檢測磁場的強度。

磁阻傳感器主要原理是,當磁芯與線圈之間存在磁場作用時,磁芯的磁阻將隨著磁通量密度的大小和方向而改變,通過應用上述物理效應,磁阻傳感器芯片能夠精確測量電流、位置、方向、角度等物理信號。磁阻傳感器按不同原理可分為各向異性磁阻(AMR)傳感器、巨磁阻(GMR)傳感器和隧穿磁阻(TMR)傳感器。

根據第三方市場調研機構統計預測,2023 年全球磁傳感器市場空間約 29 億美元,預計至 2029 年有望增長至 37 億美元,市場前景廣闊,不過目前幾家國際巨頭依舊處于主導地位,所占市場份額超過了 70%。

值得注意的是,近年來,磁傳感器在汽車市場的應用在逐步增大。一方面是電氣化和智能化對汽車本身提出了更高的要求,并且汽車的終端消費者也追求更好的駕乘體驗,這個趨勢使單車的磁傳感器用量持續上升,根據第三方研報,磁傳感器的單車價值量預計將從 2023 年的 150 元人民幣提升到 2029 年的 180 元人民幣。另一方面,傳統燃油車中采用的磁傳感器包含了角度、開關、線性霍爾、速度等,而在新能源汽車上,出現了更多磁電流傳感器的應用,它們貢獻了相當大的增長份額。

根據中信證券 2023 年《汽車傳感器系列深度報告》,一輛新能源車中磁傳感器的單車價值量合計約 40~60 美元(電動化和智能化各貢獻 20~30 美元),若考慮模組口徑則實際單車價值量更高,可以說未來磁傳感器的最大增量就落在了汽車上。

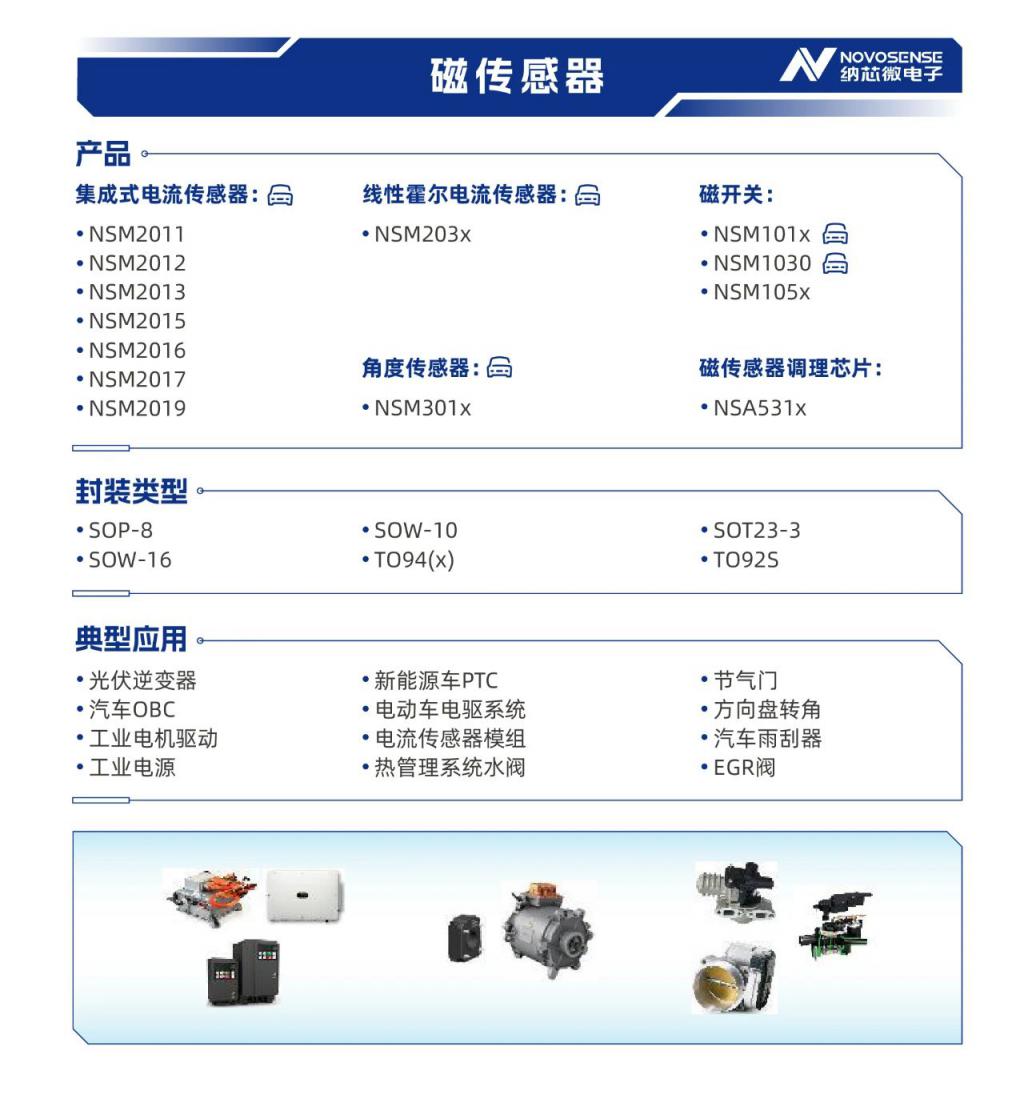

對于納芯微來說,磁傳感器是其在汽車領域的重要一環。據了解,目前納芯微的車規級芯片已在大量主流整車廠商 / 汽車一級供應商實現批量裝車,其近兩年在汽車相關業務上也實現了非常大的突破:2023 年的汽車電子領域出貨量已達 1.64 億顆,汽車電子領域收入占比為 30.95%,較上年提升約 7.82 個百分點。而 2024 年第一季度,汽車電子領域占比進一步提升至 35.63%,其中磁傳感器的營收約為 1.4 億人民幣。當前納芯微磁傳感器產品出貨量已經超過 1 億顆,汽車和工業等領域的不少頭部廠商都已經是納芯微的客戶。

納芯微傳感器產品線總監趙佳博士在接受采訪時表示,麥歌恩作為一家以磁傳感器為主的公司,能夠和納芯微已有的產品布局相互融合,麥歌恩的強項品類是磁開關、鎖存器和位置傳感器,納芯微則在磁電流傳感器市場表現優異,兩家在優勢品類上形成了一個互補關系。

而在技術方面,兩家也互有所長。趙佳提到,磁傳感器有四大技術路線,其中在 TMR 上,納芯微做了產品布局并且已經量產,而麥歌恩在 AMR 上優勢突出且供應時間也較久,并購后也可以豐富雙方的技術組合。

此外趙佳還表示,在市場和客戶端方面,納芯微以模擬和混合信號鏈芯片為主,磁傳感器只是產品組合的一部分,客戶的基本盤更加廣泛,在頭部客戶上積累了更多資源,尤其是在汽車市場方面,納芯微跟頭部的汽車主機廠、國內外知名的 Tier 1 供應商都保持著深度的合作,麥歌恩相關產品也能藉此找到更多的應用場景和市場空間。

納芯微戰略投資中心總監張龍博士針對兩家企業并購后的影響也做了回答。他表示,納芯微和麥歌恩在磁傳感器的供應鏈上,無論晶圓還是封測都有相當大程度的重合,并購后兩家在供應鏈協同上會更有優勢,預期可以實現更好成本的控制。另一方面,合并也可以減少同質化產品的重復投入和開發,充分利用彼此的銷售渠道,降低銷售成本。

他認為,納芯微和麥歌恩在磁傳感器的主要品類和各自領域都已布局完善,并購也能避免兩家企業在一部分領域的激烈競爭,對雙方的利潤會也會有一些提振的作用。

張龍還指出,納芯微很早就開始做相關的并購準備:一方面通過公司的資本化,構建更好的并購基礎;另一方面納芯微在上市前就成立了戰略投資中心,圍繞戰略方向進行投資布局和并購機會的主動挖掘和跟蹤;此外,納芯微內部也把并購后的整合作為重心,一直在對內進行組織能力、IT 流程體系等內功建設,以便使公司形成更強的并購整合能力。

對于納芯微來說,伴隨著在汽車領域的逐漸深入,對于其傳感器產品和解決方案也提出了更高需求,而豐富產品品類就是必然要面對的一件事情,強強聯合之余,也為納芯微的傳感器業務吃下了一顆 " 定心丸 ",在面對國外巨頭的降價潮時,有更多在技術和產品上的底氣來做好國產替代。

寫在最后

并購不僅是納芯微的選擇,也是許多模擬芯片廠商的共同想法,當市場面臨瓶頸,通過并購來整合產品、技術和市場方面的優勢,正在成為一股當下的新浪潮。

2023 年 3 月 15 日,晶豐明源發布公告,公司擬與凌鷗創芯股東廣發信德投資管理有限公司、舟山和眾信企業管理咨詢合伙企業(有限合伙)簽署《購買資產協議》,約定以現金方式收購上述股東持有的凌鷗創芯 38.87%股權。股權轉讓價款合計人民幣 2.5 億元,收購完成后,晶豐明源持有凌鷗創芯 61.61% 股權。

2024 年 1 月 22 日,思瑞浦發布公告稱,1 月 22 日,公司審議通過了公司發行可轉換公司債券及支付現金購買資產并募集配套資金方案等議案,擬向 18 名交易對方發行可轉換公司債券及支付現金收購創芯微 85.26% 股權,收購價格為 8.90 億元。2 月 6 日,思瑞浦發布公告,新增收購艾育林所持創芯微 14.74% 股份,交易完成后實現對創芯微的 100% 全資控股,

毫無疑問,未來會有愈來愈多的國產模擬芯片廠商選擇并購。

值得關注的是,近期證監會還推出 " 科創板八條 ",提出優化科創板上市公司股債融資制度,要建立健全開展關鍵核心技術攻關的 " 硬科技 " 企業股債融資、并購重組 " 綠色通道 ",加大了對并購重組的支持力度。這對于絕大多數在科創板上市的模擬芯片廠商來說,也是一個重大利好,我們相信在接下來的時間里,會看到更多模擬芯片上市企業的并購動作,從而進一步加強國產替代的競爭力。