今天以來,“缺芯”成為熱門話題,從手機到汽車,“芯片荒”的影響持續蔓延。

半導體是一個強周期性的行業,平均每隔2-3年會產生一個周期,2019年經歷供過于求,整個半導體市場下滑,按正常周期,2020年會開始走向供需平衡。然而事實上從2020年下半年來,缺貨漲價已成為半導體行業主旋律,最近整個半導體產業更是經歷了20年以來最為嚴重的缺貨情況。

全球缺芯的原因是什么?何時會結束?中國半導體該如何發展?近日,Gartner研究副總裁盛陵海分享了他對市場行情與產業發展前景的分析,并就大家關心的熱點話題進行了解讀。

Gartner研究副總裁盛陵海(圖片來源:Gartner公司)

缺芯的真相

在盛陵海看來,造成缺貨的原因既包含偶然因素,也有必然因素。

偶然因素是之前的國際貿易形勢、華為囤貨和一些工廠的關閉,其中貿易形勢導致一些國內企業進行超常備貨;出現缺貨后很多大型公司也提升了庫存需求,造成了整個需求量大大超過可以提供的產能;代工廠優先將容量分配給5G、AI、超大規模和高性能計算,汽車芯片庫存則嚴重短缺。

必然因素是整個半導體產業的周期性,目前正處于供不應求的高峰周期。在“供過于求”的周期間,即2019年以及2020年上半年,考慮到新冠疫情的影響,很多半導體公司降低甚至是延遲了投資。因此,從整個投資周期來看,2021年當下產能的增加實則是前兩年投資所產生的。

由于產能增加的缺失,當下的5G手機以及新冠疫情帶來的筆記本、服務器、數據中心的需求,均無法得到滿足。

Gartner預計,供應緊張會延遲到明年的第二季度(未來根據變化,將會對預測進行調整)。由于8英寸的投資和12英寸轉移的進程,電源的緊缺預計會延續到明年下半年。

向12英寸轉移,有望徹底解決8英寸晶圓緊缺現狀

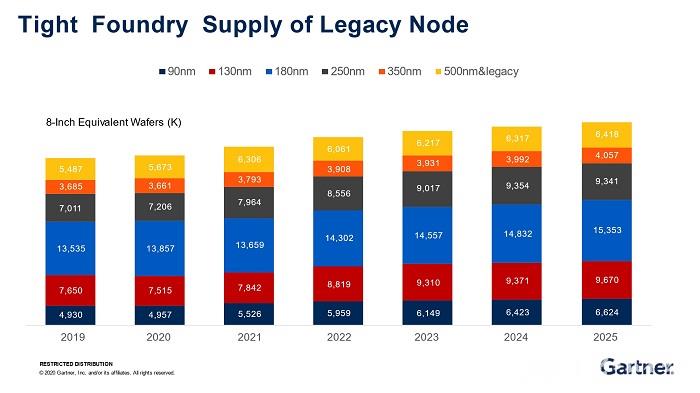

對于整個半導體產業,Gartner從供需方面進行了以下的預測。

(圖片來源:Gartner公司)

先進制程方面,產能增加最大的是5nm及以下。5nm產能的增加,將會推動先進制程市場的成長。55nm/65nm也會有較大增長空間,目前55nm需求量很大,在未來幾年仍然會有較大的增加。此外,28nm、14nm、16nm也有很好的市場前景。

(圖片來源:Gartner公司)

先進制程以12英寸為主,而傳統制程則大多集中在8英寸晶圓上。由于經歷了多年的產能過剩,很多工廠關閉了8英寸產線,導致目前8英寸晶圓非常緊缺。同時,5G手機對電源管理芯片(PMIC)、模擬電路需求量有較大的增加,尤其是180/150nm的PMIC以8英寸成熟制程為主,需求量的增加隨即導致了目前Power相關器件嚴重缺貨的情況。

目前針對8英寸產線并沒有新廠的投資,大多數投資均為擴產,以滿足增加的迫切需求。但要徹底解決8英寸制程緊缺的問題,盛陵海認為,仍需要將8英寸的產能轉向12英寸。現在已經有部分晶圓代工廠在進行這方面的嘗試,例如力積電已在使用12英寸的晶圓為聯發科生產PMIC電源產品,華虹宏力也在12寸晶圓上做BCD電源相關的工藝。

盛陵海表示,全球半導體的投資在今年將會出現較大躍升。過去幾年呈現下滑態勢,因缺貨情況,2021年會有超過20%的增加,主要集中在先進制程方面,以及目前緊缺的28nm上。

存儲方面,NAND Flash會有比較大的增加,DRAM情況稍好。因為DRAM廠商為了控制整個市場的高位價格,其投資較為保守,但是NAND Flash的需求一直處于增加狀態。因此,主要投資會是在先進制程以及NAND Flash上。

與此同時,國內的一些半導體公司均在往12寸轉移,即用芯片的12寸工廠生產90nm以下或者55nm以下的這些產品。比如:合肥的晶合、廣州的悅芯等都在進行此類嘗試。

預計2025年,中國半導體公司在國內市場份額將突破到30%

為大力推動本國半導體產業發展,過去幾年,我國在相關領域付諸了很多努力,我國半導體市場增速要高于全球半導體市場同比增速。Gartner對中國市場的現狀也進行了一系列預測。

(圖片來源:Gartner公司)

預測一:預計在2025年,中國半導體公司在國內市場有機會從當下的15%份額突破到30%。盛陵海表示,今年上半年的國內半導體企業遇到了千載難逢的缺貨時機,已有較大的進步,很多公司都得到了較多的成長機會,在海外的一些客戶也獲得了一些機會。

預測二,前十的中國半導體購買者基本上是電子制造企業,OEM或ODM。前十的電子產品制造者、制造公司均擁有自主芯片設計的能力。如OPPO、小米、美的,甚至百度、阿里巴巴等企業都已在建立自己的團隊。當下,大多數企業在起步初期均處于“燒錢”階段,發展比較困難,Gartner預測大公司的行動會更為積極。

預測三,2023年中國半導體市場的投資規模較2020年會有80%的增長。規模增加的主要誘因是幾個大型工廠的投資,包括中芯國際、長江存儲和長鑫存儲在內的企業,以及其他新興的中小規模的晶圓廠,在2023年將有望迎來投資高峰。

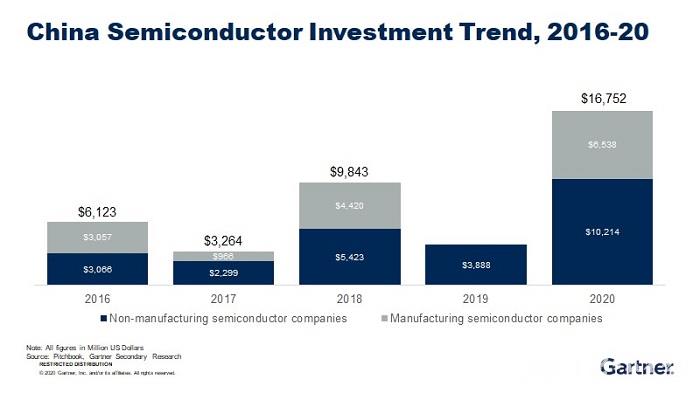

(圖片來源:Gartner公司)

Gartner將投資規模數據分成兩部分:非生產型、生產型半導體公司。

近兩年,非生產型的半導體公司融資有非常大的提升。GPU、自動駕駛、第三代半導體(寬禁帶半導體)的投資規模也在逐步增加。此外,華為、小米,以及海外的英特爾、高通、三星等企業也在中國國內積極地進行投資。

對于生產型企業,投資的規模很大,起伏也同樣存在。僅從收集的公開信息來看,投資數量也有很大增長,過去五年里“投資案”的數量增加了2倍。

2020年的大增長歸功于科創板的出現。科創板帶動了整個投資的熱潮,帶動了一批企業的成長,也有助于一些新興公司能盡快地在產品上進行創新或利用先進制程打造產品。

全球半導體產業鏈中,國內公司仍處低位

從全球的半導體產業鏈來看,中國國內的半導體公司在上下游的市場份額、全球位置仍然處于很低的水平。上游的設備、材料技術障礙很高,占有率非常低;生產方面,Foundry約占10%,但國內目前IDM公司缺乏;封裝測試是國內占比最高的,達到20%。盛陵海表示,國內這幾塊潛力都很大,如何抓住這個缺貨的時間窗口,想辦法把產能和工藝提升上去,才有機會成長。

(圖片來源:Gartner公司)

從中國半導體公司的全球布局來看,海思半導體遙遙領先,而制裁影響下的海思在2021年可能會遇到雪崩式的滑坡。接下來哪些公司有潛力能夠取代海思的位置?

(圖片來源:Gartner公司)

在具體產品方面,手機基帶芯片全球份額最高,超過20%,但隨著海思接下來可能無法繼續生產芯片,中國大陸市場份額恐將掉到10%以下。盛陵海估計,跌破10%以后,在五年內,手機芯片將很難再重返10%以上。

此外,DRAM、微處理器、FPGA、GPU、NAND Flash這些產品與上一個層級存在較大的差距,基本上是空白。可以期待在兩年后將中國的產品市場份額推升到第二層級,而要到第一層級超過10%的份額,還需要更多的努力。

(圖片來源:Gartner公司)

Gartner預計,國內半導體Foundry在未來幾年會有較大的成長。從地區來看,中國份額的增長比2019年會有近乎翻倍的增長,但中國臺灣地區仍會占據最大的市場份額。

(圖片來源:Gartner公司)

從投資角度,Gartner預計今年會有較大的投資躍升。前十名里,中國內地的三個公司(中芯國際、長江存儲、長鑫存儲)占到了6-8位的位置,但在金額上與前五位相比仍然有很大的差距。實際的投資情況與動輒百億的投資宣傳相比,出入甚大。

(圖片來源:Gartner公司)

Gartner提供了中國半導體產業未來十年的發展預測,綠色代表規模很大、很重要的產品。困難的部分在于市場份額仍處于1%以下的產品,包括:DRAM、Server、PC、Automotive semiconductor、GPU、MEMS(MEMS Sensor)、FPGA。

苦練“內功”才是制勝法寶

科技競爭還在持續,中國和美國的應對卻完全不同。美國進行加稅、實體清單、禁止企業進入美國市場、技術壁壘(包括標準壁壘)、禁止中國廠商去投資美國企業,種種做法反映出“封閉”的態度。而這場科技博弈中,完全脫鉤是不可能的。

“無論是產能,還是電子產品的制造,均是中國與美國之間博弈較為關鍵的地方。其實對于美國來說,目前也沒辦法脫鉤,實際上美國方面也清楚不可能達成完全脫鉤。如果硬脫鉤,那么對美國和中國,甚至在全球范圍內都會出現很大的問題。”盛陵海表示。

中國的應對則堅持開放,更像是“打內功”,在內部整合各種資源,包括:保持開放的政策、雙循環的策略、新基建、5G、新能源體系、碳排放……種種舉措落腳點都在提升自身實力上。

盛陵海指出,要獲得長足的發展,就要堅持開放,放眼全球生態,在國內積極推進新基建,通過“一帶一路”倡議略輸出中國標準、中國技術。而這也將有助于全球半導體產業的生態的健康發展。