臺積電(TSM)于北京時間7月14日下午的長橋美股盤前發布了2022年第二季度財報(截止2022年6月),要點如下:

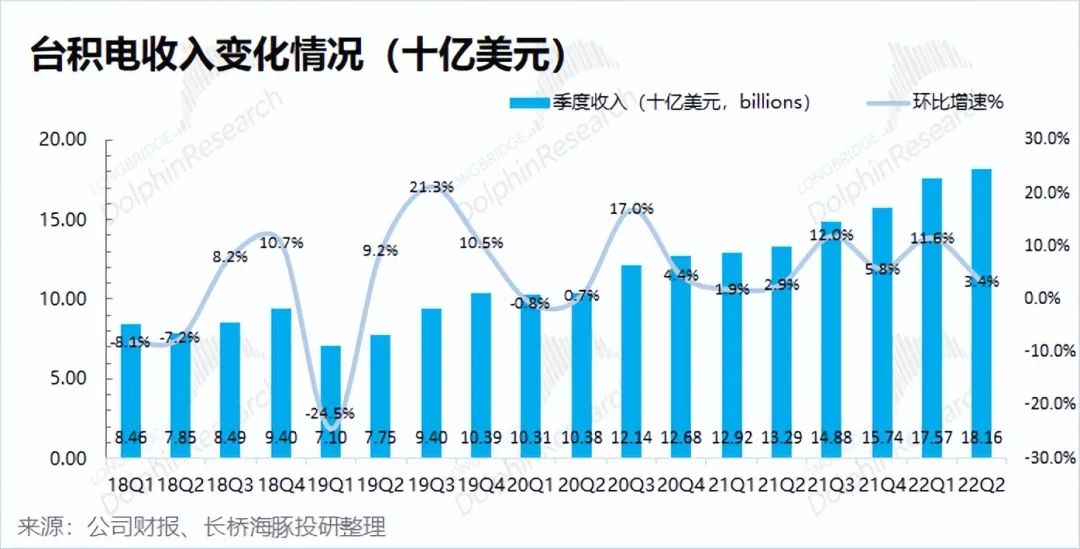

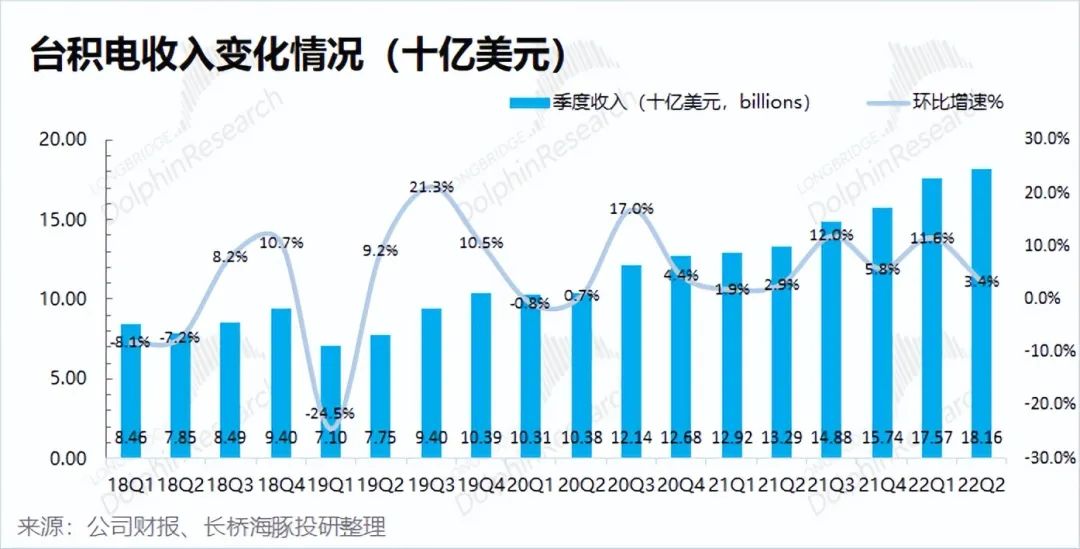

1、收入端:量價雖齊升,漲幅都收斂。二季度臺積電收入實現181.6億美元,接近此前指引上限(176-182億美元)。季度收入的環比增長,其中出貨量的維度帶來貢獻+0.6%,出貨均價的維度帶來貢獻+2.8%。量和價雖都有增長,但漲幅都小于上季度;

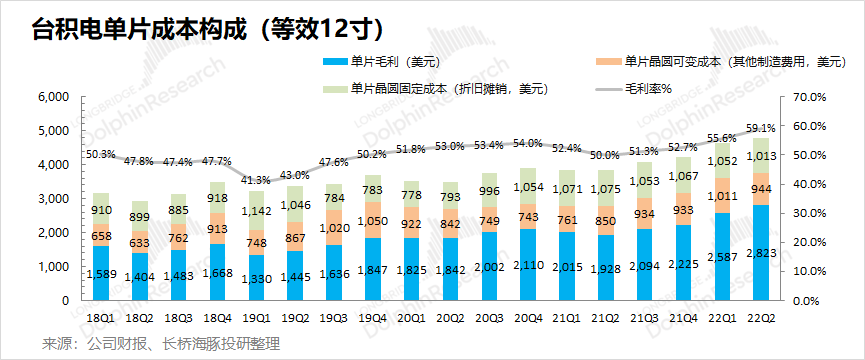

2、毛利端:漲價收斂,材料成本終于下降。二季度臺積電毛利率59.1%,超指引區間上限(56-58%)。本季度毛利率提升的主要原因在,價格上漲和成本下降的兩方面影響。終端需求不旺,半導體下行風險凸顯,芯片價格繼續上漲承壓。本季度毛利率超市場預期的提升,主要來自于材料成本的下滑(符合海豚君在上季點評《臺積電:強勢 “信仰”,無關周期》的預期:而在價格端保持平穩的情況下,毛利率繼續走高的原因,海豚君推測這很可能主要來自于材料成本端的下降。進而推測在下季度有望看到原材料成本下降的情況)。

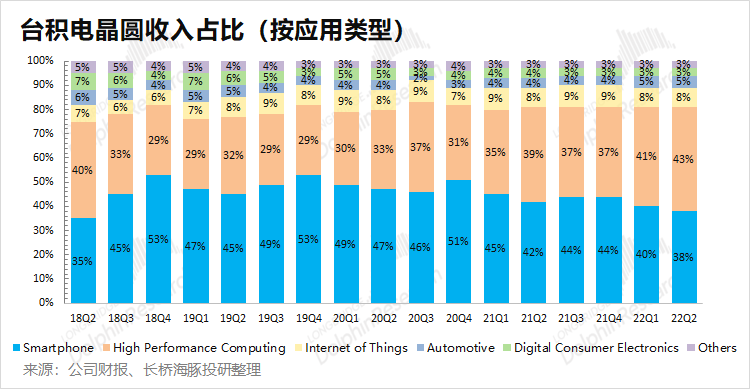

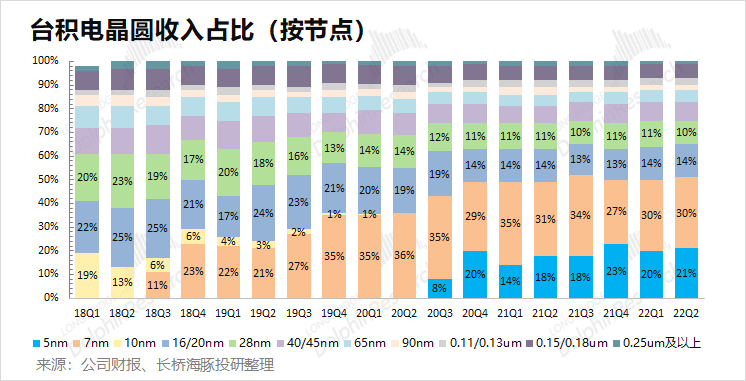

3、高性能計算填補了羸弱的手機,先進制程占比繼續提升。智能手機市場從2022年以來需求持續低迷,終端廠商的高庫存減少了對芯片的需求,手機業務占比繼續下滑。在云計算等持續增長的應用帶動下,高性能計算填補了手機部分的產能。7nm以下先進制程占比本季繼續提升,公司預計3nm于下半年開始量產,屆時先進制程占比有望繼續提升。

4、臺積電業績指引:2022年第三季度預期收入198-206億美元(市場預期187億美元)和毛利率57.5-59.5%(市場預期56.1%),收入和毛利率雙雙超出市場預期。收入端的環比提升,是季節性表現的行為。而毛利率由于二季度已經達到59.1%,三季度沒有較大提升,但仍有望在高位保持。

整體來看,臺積電二季度財報的營收情況市場已有預期,由于公司每月進行經營數據的披露。相比而言,市場對季報的關注更多集中于毛利率方面,而本季度毛利率表現再次交出了超市場預期的表現的原因,主要在于材料成本項出現了下滑。

和二季度業績相比,公司三季度指引再超市場預期。根據指引,收入端有望再創新高,毛利率端也有望繼續維持高位。收入端的環比增長有季節性因素,毛利率在下半年也將受益于新制程帶來價格的上漲,繼續維持高位。

半導體行業具有周期性,隨著手機、PC等需求端的萎縮,相關產業鏈的庫存逐漸走高,整個半導體行業面臨著下行的風險(海豚君的文章《砍單砍單砍單,半導體真要 “變天” 了?》)。臺積電管理層在本次業績會中也提到了,2023年將出現一個典型的芯片需求下滑周期。因此,在需求出現下滑的情況下,芯片價格的上漲是不可持續的。然而臺積電由于自身產品的領先性,仍有望獲得自身alpha的增長。

隨著下半年的3nm制程量產,公司產品結構進一步向更先進制程遷移,有望給公司帶來價格和毛利率的提振。縱使行業周期下行,完全競爭的成熟制程市場價格出現下滑,臺積電仍有望憑借主導的先進制程繼續獲得增長。這也是,公司目標年復合增長率15%到20%的信心所在。誠然,臺積電在半導體周期下行中也會受影響,但是由于公司一半以上收入都在7nm及以下制程節點。目前7nm及以下市場僅有臺積電和三星兩個玩家,近乎是雙寡頭市場。此前高通等客戶也曾用過三星的工藝,但出現了發熱等問題反饋。因此芯片廠商從制造廠選擇上,都會優先選擇臺積電。

由于臺積電在先進工藝上的領先性,其相關價格受半導體整體周期影響不大。公司有望憑借技術優勢穿越下行周期,獲得持續增長。經歷了美國成長股估值一并下殺后,從美股中找尋具有不可替代的核心能力公司,臺積電仍是其中之一。

隨著下半年3nm的量產,臺積電與10nm制程以上的廠商差距將進一步拉開。具體財報業績上,長橋海豚君詳細分析主要關注的以下方面

1、臺積電屢創新高的營業收入,晶圓出貨量和價格的維度分別貢獻了多少?

2、在給出本季度的高毛利率指引下,臺積電能否達成毛利率目標?

3、本季度臺積電各下游應用的表現如何?3nm預期在年內量產推出,臺積電本季度先進制程的占比情況怎么樣?

長橋海豚君帶著這些疑問來財報中尋找答案:

一收入端:量價雖齊升,漲幅都收斂

臺積電在2022年第二季度實現營收181.6億美元,接近此前業績指引上限(176-182億美元),再創公司季度收入新高。本季度收入環比增長3.4%,在本季度中各下游應用增速都有所放緩,尤其是需求下滑的手機業務更是出現了環比下滑的情況。

臺積電的季度收入,由于每月經營指標的公布,市場預期已經充分。而在本季度中要注意的一點是,雖然本季收入再創歷史新高,但是6月的月度收入是出現環比下滑的,并且是近3年來首次在6月出現收入環比下滑的跡象。這主要是新制程工藝還未開始量產,而半導體行業整體下行風險凸顯,下半年新制程的量產帶來增長新動力。

臺積電本季度收入的增長,主要來自于價格提升還是出貨量增加呢?

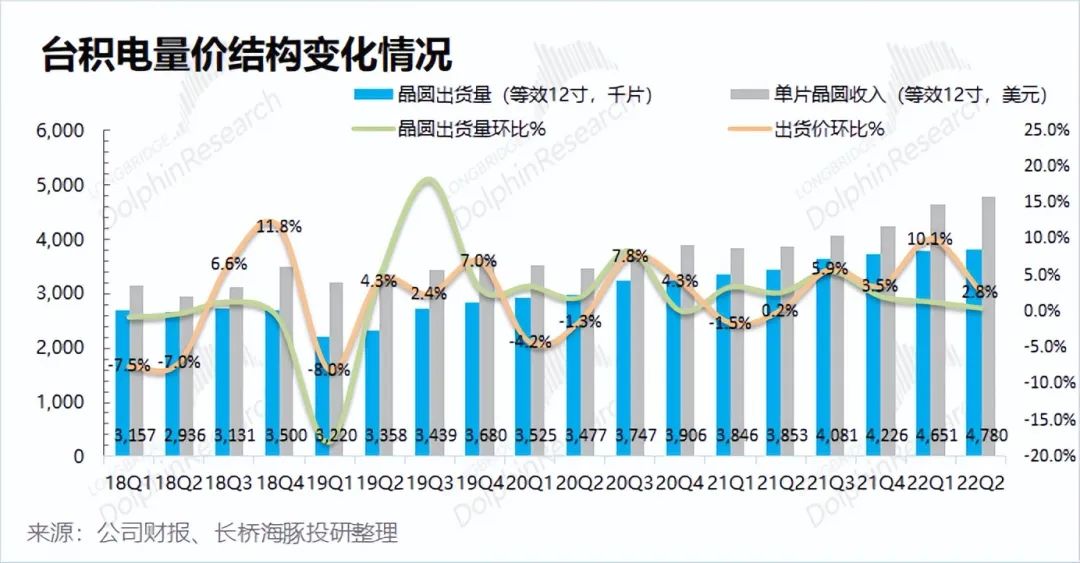

海豚君從量和價的維度,來觀察臺積電二季度收入增長的主要推動力:

(1)量的維度:二季度臺積電的晶圓出貨量3,799千片,環比增長0.6%。從逐季度看,臺積電的晶圓出貨量仍在提升,但是增幅有所收窄。結合資本支出情況,臺積電本季度的資本開支73.4億美元,較上季度有所減少。由于設備和通脹的壓力,公司將把2022年的部分資本支出后移至2023年。

(2)價的維度:二季度臺積電的晶圓單晶圓收入(等效12寸片)4780美元/片,環比增長2.8%。本季度臺積電晶圓出貨價繼續提升,但漲價幅度有明顯回落。部分下游需求萎縮對價格的繼續上漲帶來壓力,本季度5nm收入占比提升在價格的提升有結構性影響。

臺積電的季度收入再創新高,海豚君認為本季度的增長仍受益于量價齊升的帶動。但同時由于部分下游的需求萎縮,本季度量和價的漲幅都有所收斂,特別是6月月度收入還出現了少有的環比下滑。

隨著半導體行業面的漲價潮帶來的增長影響逐步退卻,市場將檢驗臺積電是否具備超越周期的能力。而海豚君認為隨著臺積電在產品結構上繼續向更高制程的邁進,公司收入仍有望受益于結構端變化,實現繼續增長。

二毛利及毛利率:漲價收斂,材料成本終于下降

臺積電在2022年第二季度實現毛利107.3億美元,環比增長9.7%。環比增速高于收入增速(3.4%)的原因,主要在于毛利率的超預期提升。其中二季度臺積電的毛利率59.1%,超指引區間上限(56-58%)。二季度臺積電毛利環比增長9.7%,其中收入的維度帶來貢獻+3.4%,毛利率的維度帶來貢獻+6.1%。

市場對臺積電最為關心的兩項數據便是,收入和毛利率。由于每月經營數據的公布,季度收入基本已被市場預期。而毛利率則是本次季報中,市場關注的焦點之一。

長橋海豚君將對分析本季度毛利率提升的主要驅動力:“毛利=單晶圓收入-固定成本-可變成本”

(1)單片晶圓收入(等效12寸):二季度臺積電單晶圓收入約4780美元/片,環比增長130美元/片,主要來自于晶圓產品的整體漲價,但本季度漲幅小于上季度(+425美元/片);

(2)固定成本(折舊攤銷):二季度臺積電平均固定成本約1013美元/片,環比減少39美元/片。本季折舊總額略有上升,但隨著產能的釋放,分攤到單片晶圓的固定成本有所下降;

(3)可變成本(其他制造費用):二季度臺積電平均可變成本約944美元/片,環比減少68美元/片。本季度的其他制造費用總額是7個季度以來出現首次下降,同時由于本季度公司的出貨量仍在增長,從中可以看到原材料價格上漲的壓力在本季度有所緩解,也有助于公司毛利率端獲得超預期的表現。從本季財報看,公司成本端原材料上漲的壓力有所緩解,公司的毛利率從可變成本的下降中有所受益。

綜合以上拆分,本季度臺積電單片毛利2823美元/片,環比增長236美元。本季度毛利率(59.1%)實現+3.4%的提升,主要來自價格端上漲和成本端壓力減少。

海豚君認為臺積電本季度毛利率的超預期提升,來自于價格上漲和成本下降兩方面。通過臺積電本季度的單片晶圓成本分拆,本季度公司在材料端上漲的成本壓力有所緩解。雖然公司產品價格上漲有所減緩,但材料成本項的下降給公司盈利能力帶來一定的支撐。

三晶圓結構端:高性能計算填補了羸弱的手機,先進制程占比繼續提升

3.1晶圓收入占比(按應用類型)智能手機和高性能計算仍是臺積電最大的應用來源,兩者合計占比達到80%以上。從各細分應用看,主要結構變化在智能手機占比繼續下滑,而高性能計算則有所上升。主要原因在于,智能手機市場從2022年以來需求持續低迷(可參考海豚君《消費電子 “熟透”,蘋果硬挺、小米苦熬》),終端廠商的高庫存減少了對芯片的需求。

雖然高性能計算方面的顯卡需求有所回落,但是云計算等市場仍保持增長,將智能手機部分制程的產能進行消化。從今年618不夠理想的銷售情況看,海豚君認為手機端的庫存仍未被充分消化。下半年安卓端仍將繼續消化庫存,而隨著蘋果新機的發布,智能手機占比有望獲得提升。

3.2晶圓收入占比(按制程節點)臺積電先進制程占比繼續提升,本季度5nm節點收入占比提升至21%,而7nm節點收入繼續穩定在30%,7nm以下先進制程收入占比已經超過50%。本季度是5nm制程連續3個季度占比維持在20%以上,從中可以看出臺積電的5nm在蘋果之后陸續導入了多個客戶,5nm工藝已經達到了類似于此前7nm穩定量產的狀態。

隨著汽車智能化等應用的推進,越來越多的座艙芯片、自動駕駛芯片等產品有望從7nm轉入5nm制程節點。對于3nm的布局,公司預計2022年下半年將進行批量生產(符合海豚君此前預期,臺積電一般間隔2-3年推出新一代工藝制程)。公司并計劃于2025年生產2nm芯片。海豚君認為隨著3nm的量產,有望進一步帶動公司晶圓價格和收入的提升,在制程收入結構上有望進一步往先進工藝方向遷移,屆時7nm以下制程的收入占比有望繼續提升。

3.3晶圓收入占比(按地區)從各地區收入來看,北美地區仍是臺積電最大的收入來源,維持在60%以上。主要客戶有蘋果、高通、英偉達、AMD等,其中公司的大客戶蘋果就占據公司兩成以上的收入。

北美地區以外,中國地區和亞太地區是其余的兩大收入來源,占比也都有10%以上。從2020年末的低點以來,中國地區的收入占比已經連續5個季度達到兩位數。

從目前的占比看,中國地區的客戶填補了此前中國大客戶的部分需求,但仍離此前的兩成占比有所差距。隨著國內半導體產業的發展,海豚君認為中國地區的占比仍有望繼續穩步上升。