Part 1

因為缺芯潮和國產替代趨勢,國內半導體企業過去幾年正在經歷蓬勃發展時機。隨著新進入者和已有的玩家進行競爭和發展,目前國內半導體在一級和二級市場的表現已經逐步出現資本發展的轉折點:

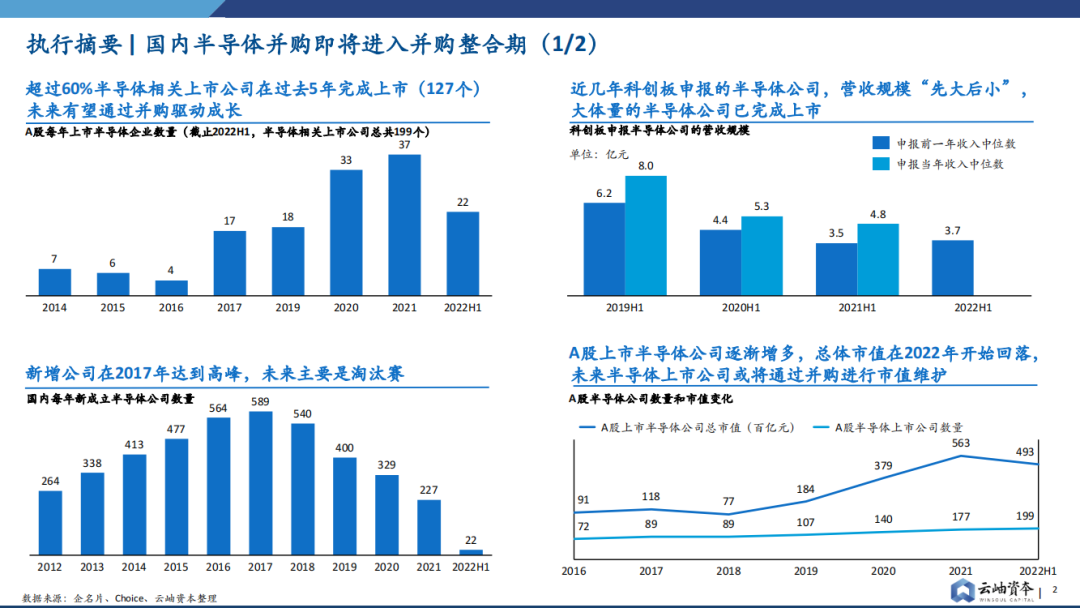

半導體公司在過去幾年完成大批量上市。截止2022H1,超過60%半導體相關上市公司在過去5年完成上市。

近幾年科創板申報的半導體公司,營收規模中位數逐漸下降,體現了營收規模“先大后小”的特征,大體量的半導體公司已完成上市。

半導體新增公司在2017年達到頂峰,新增數量近幾年下降趨勢明顯,未來主要是淘汰賽。

A股上市半導體公司逐漸增多,總體市值在2022年開始回落,未來半導體上市公司或將通過并購進行市值維護。

全球半導體已經處于大額整合拆分期:全球半導體市場供需動態平衡,市場保持平穩增長;行業競爭格局變得清晰與牢固,龍頭保持穩定盈利,但難有爆發式增長。

2000年前,全球IC設計產業保持著20%以上的增速,IC設計公司不斷涌現,出現成長投資和IPO潮,但上市公司市值體量普遍偏小。彼時,全球半導體中小規模交易盛行,并購數量雖從每年不足10單持續上升到每年300-500單,單筆交易金額多在1,000萬美元以下。

2000年后,互聯網泡沫推動一批市值近1,000億美元的IC設計公司成長起來,開始有大量10億美元以上的并購出現,逐漸進入50億規模以上的大額并購,偶有分拆出現。2010年后,隨著規模效應和顛覆技術出現,近幾年百億美金并購頻繁發生。

國內半導體目前處于小規模并購期:目前國內整體市場空間充足,中小企業蓬勃發展,優秀的單一產品公司不斷出現。Fabless技術門檻相對低,但競爭效率低下。

2013年以前,國內半導體企業技術以國資為主,A股半導體上市企業僅22家。

2013-2017年,以并購基金為主的力量在海外搜尋稀缺技術,買回國內推動中國半導體發展。

2018年至今,中美貿易摩擦推動芯片國產替代,市場需求旺盛,眾多國產半導體企業快速成長,出現成長投資和IPO潮,目前A股半導體企業已超100家,小規模的半導體并購已經悄然發生。

國內的半導體設備和材料,芯片設計中的模擬芯片和MCU將會先發生并購:

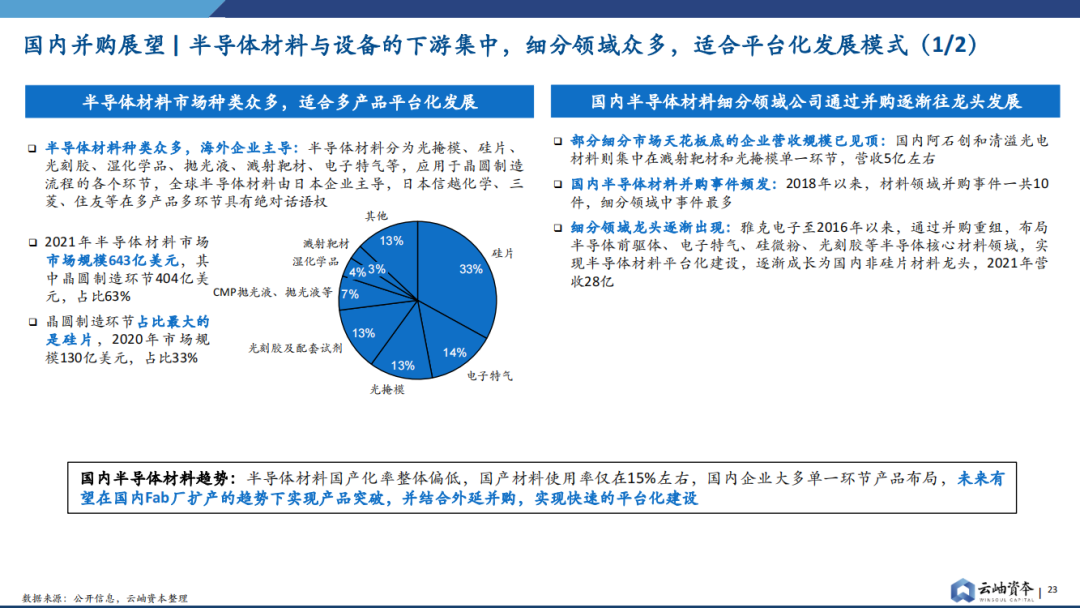

半導體材料、設備:種類眾多,下游集中,適合多產品平臺化發展,有望出現整合發展趨勢。

芯片設計:模擬IC、MCU相對不追逐高端制程,更加依賴人工設計和經驗積累,產品生命周期長,且下游應用領域繁多,未來更適合平臺化發展。

隨著超過千億市值的半導體上市公司數量增加,國內企業有望進入大額整合拆分期。

Part 2

全球并購趨勢以及對國內半導體的借鑒意義

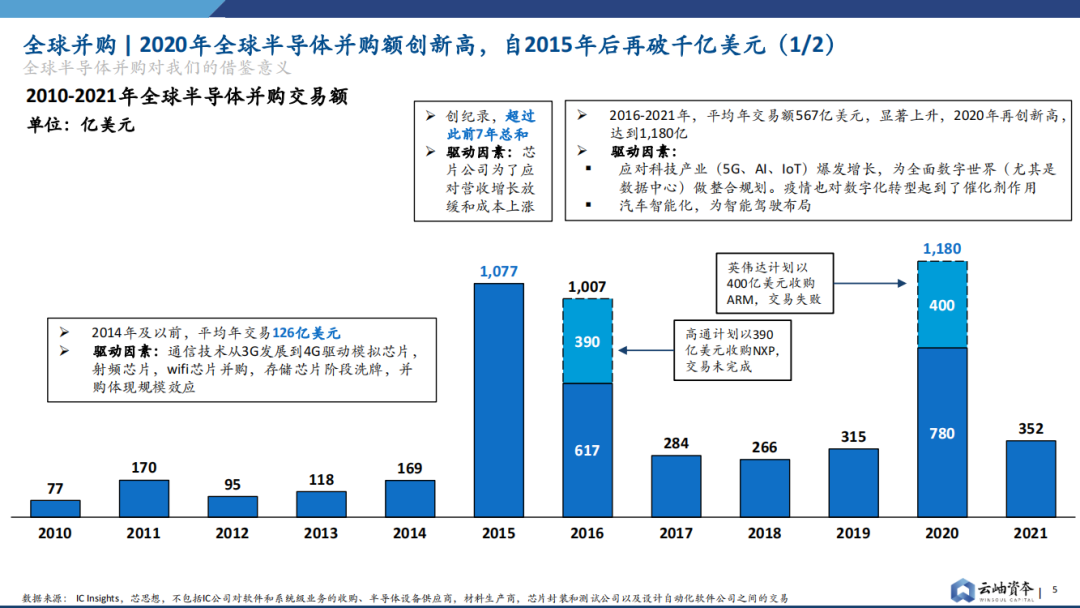

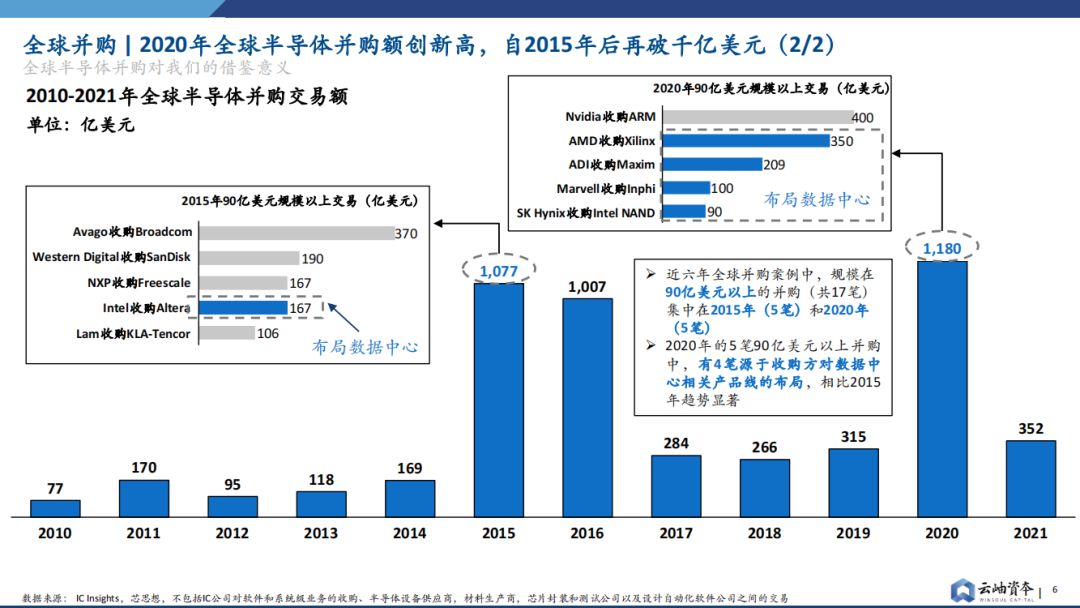

2014年及以前,全球的半導體并購平均年交易金額約126億美元,主要還是橫向的并購和業務拓寬為主,相關領域主要發生在模擬芯片,射頻芯片,Wi-Fi芯片,存儲芯片等,行業進行階段性洗牌,并購體現規模效應。

2015年,發生了創紀錄的并購交易總金額,達到了1,077億美元,超過此前7年總和。幾個核心交易主要是還是頭部半導體公司的整合合并,為了應對營收增長放緩和成本上漲。

2016-2021年,平均年交易額567億美元,較2014年之前顯著上升。2020年全球半導體并購規模再創新高,達到1,180億。2016年后,隨著科技產業(5G、AI、IoT等)爆發增長,半導體巨頭通過并購快速吸收顛覆性新技術以及強化規模效應。

數據中心發展驅動全球半導體大額并購,近六年全球并購案例中,規模在90億美元以上的并購(共17筆)集中在2015年(5筆)和2020年(5筆)。2020年的5筆90億美元以上并購中,有4筆源于收購方對數據中心相關產品線的布局,相比2015年趨勢更加顯著。

以5G、AI及自動駕駛為代表的新技術促進數字化世界,推動各細分領域頭部整合,芯片為其提供底層技術支撐。

中美科技博弈,美國大企業加強整合,打造巨型供應鏈及生態系統,以對沖中國大陸企業的技術替代威脅。

美國政府采取寬松貨幣政策,資本市場位處高點,細分賽道的龍頭企業現金充沛,且有補齊業務板塊打造生態閉環的需求。

半導體產業走到高成本時代,產業分級趨于穩定,多數巨頭都觸到發展的天花板,資本規律推動同行合并走向必然。納斯達克的半導體上市公司數量從2011年超過100家逐步整合到2021年的40余家。

Part 3

全球并購浪潮以技術革新為起點,

落寞于資本市場的退潮或監管政策的收緊

第一,大企業的機制和效率難以滿足在眾多領域的快速升級,不斷進行優化(剝離、整合)

隨著半導體技術不斷進步,半導體企業產生業務瘦身和專業化發展的訴求

早期的IDM幾十年來陸續分拆半導體業務部門

第二,技術演進刺激應用市場更迭,各個產業鏈環節的半導體巨頭通過并購強化新應用領域競爭力

產業鏈分工細化,IC設計進入門檻降低,IC設計最接近應用市場,技術推陳出新

半導體產業并購的高潮與每個時代的新技術息息相關,90年代的互聯網興起,00年代智能手機的快速滲透,10年代計算、大數據的井噴,以及近幾年來物聯網的蓬勃發展

第三,半導體行業自身又受技術、資本市場和監管環境影響巨大呈現強周期特點,并購也隨之波動

1980-2000年快速發展期:出現一批龍頭企業后,并購規模才大幅增長

2000年互聯網泡沫鼎盛期:出現千億美元市值的半導體公司,開始有大量10億美元以上的并購出現

2000年后:經歷互聯網泡沫洗牌,活下來的頭部公司,開始進入50億以上的大額并購和分拆階段

近幾年技術變革仍在繼續,巨型交易沖動仍在,但反壟斷趨嚴抑制交易完成,博通收購高通、英偉達收購ARM等巨型交易都因監管審查失敗告終

Part 4

中國半導體出海并購趨勢

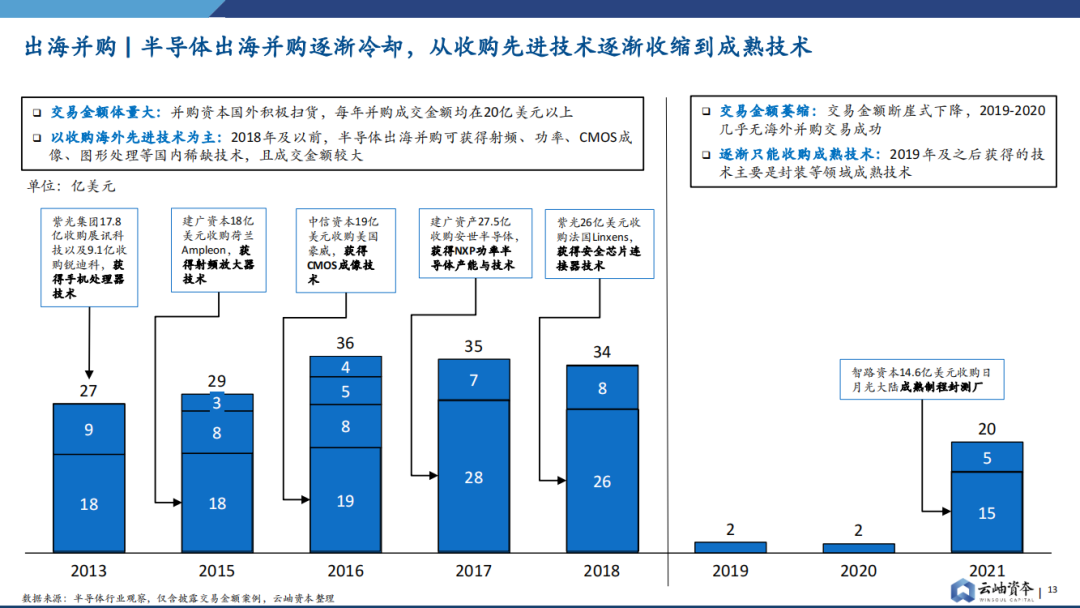

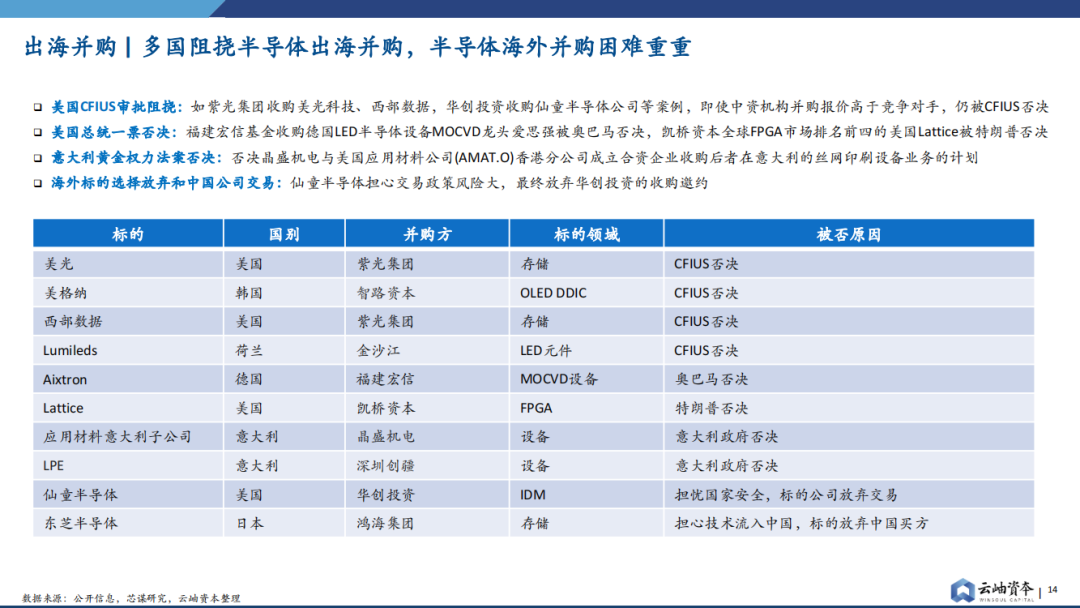

2013年起,國內企業和并購基金開始積極出海并購優質半導體標的和國內稀缺技術,圍繞著射頻、功率、CMOS成像、圖形處理等,且成交金額較大,2013至2018年的每年并購成交金額均在20億美金以上。

2018年后,隨著國際政治環境的嚴峻和中美貿易沖突,交易數量和金額斷崖式下降,2019-2020幾乎無海外并購交易成功,成功收購的也只有成熟技術。

阻止中國出海收并購的主要阻力還是來自于歐美各國政府,尤其以美國CFIUS為代表,否決了多起半導體海外并購案例。

Part 5

國內并購趨勢

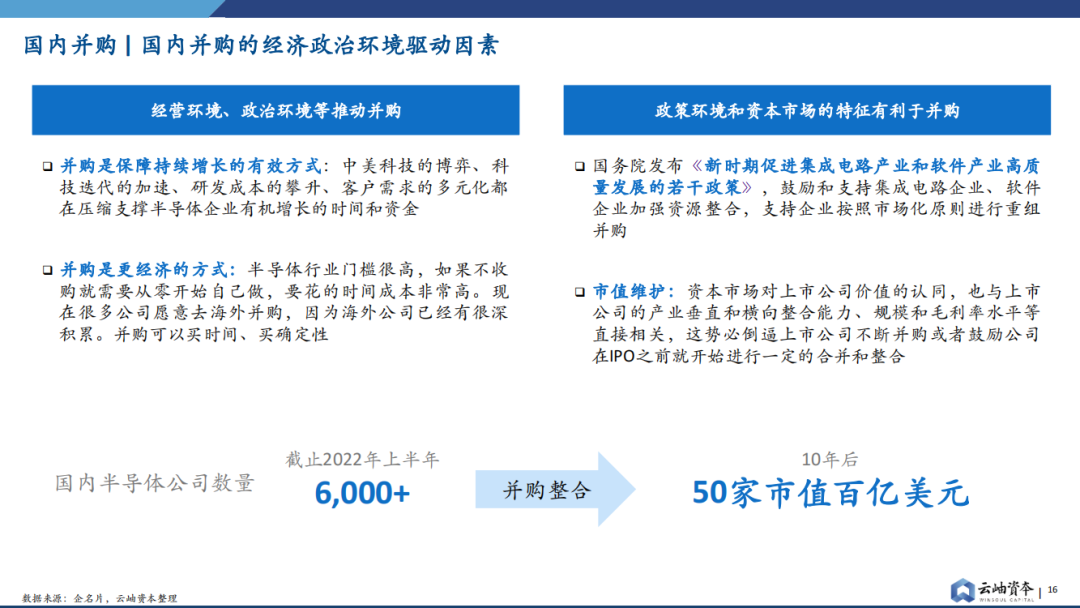

中美科技的博弈、科技迭代的加速、研發成本的攀升、客戶需求的多元化都在壓縮支撐半導體企業有機增長的時間和資金。半導體行業門檻很高,如果不收購就需要從零開始自己做,要花的時間成本非常高。現在很多公司愿意去海外并購,因為海外公司已經有很深積累。并購可以買時間、買確定性。

政策環境和資本市場的特征有利于并購。國務院發布《新時期促進集成電路產業和軟件產業高質量發展的若干政策》,鼓勵和支持集成電路企業、軟件企業加強資源整合。

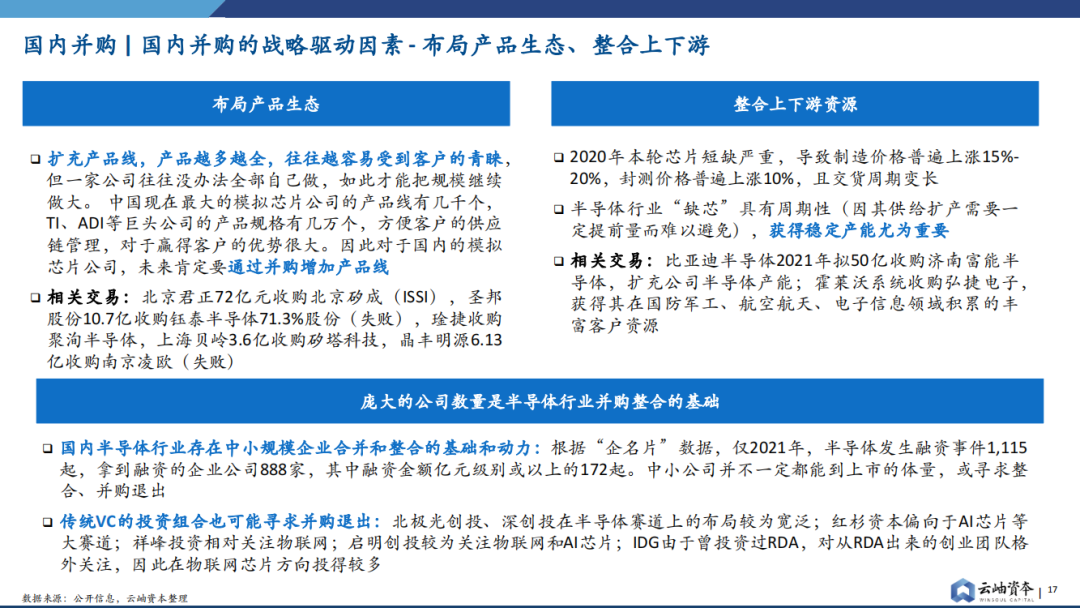

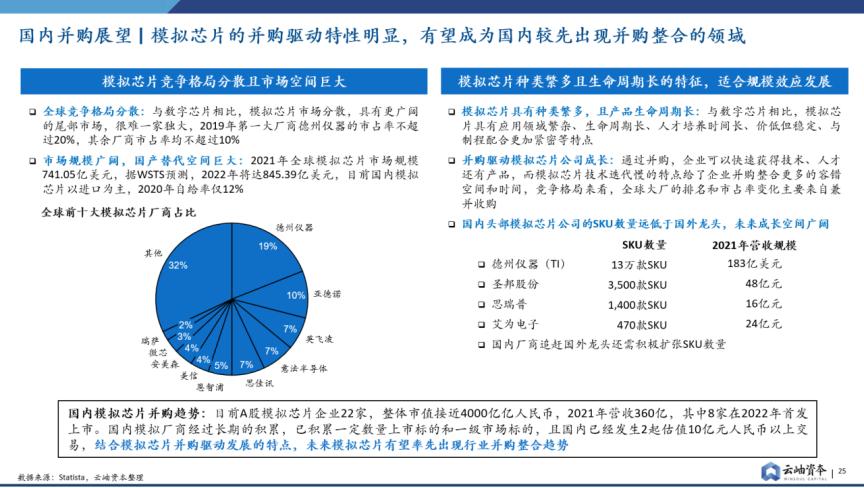

橫向并購,擴充產品線,產品越多越全,往往越容易受到客戶的青睞,但一家公司往往沒辦法全部自己做,如此才能把規模繼續做大。 中國現在最大的模擬芯片公司的產品線有幾千個,TI、ADI等巨頭公司的產品規格有幾萬個,方便客戶的供應鏈管理,對于贏得客戶的優勢很大。因此對于國內的模擬芯片公司,未來肯定要通過并購增加產品線。

上下游的縱向延伸,半導體行業“缺芯”具有周期性(因其供給擴產需要一定提前量而難以避免),獲得穩定產能尤為重要。

目前國內已經出現了千億市值的半導體公司,隨著今年上半年半導體二級市場估值的回撤,頭部半導體公司都有通過并購來維護市值的動機。

截止2022H1,貨幣資金加交易性金融資產超20億元的半導體上市公司有37家,超40億元的有15家。結合公司業務情況,考慮自有業務有機增長所需的運營資金和資本性支出后,剩余現金充裕的部分公司可能考慮進行并購。

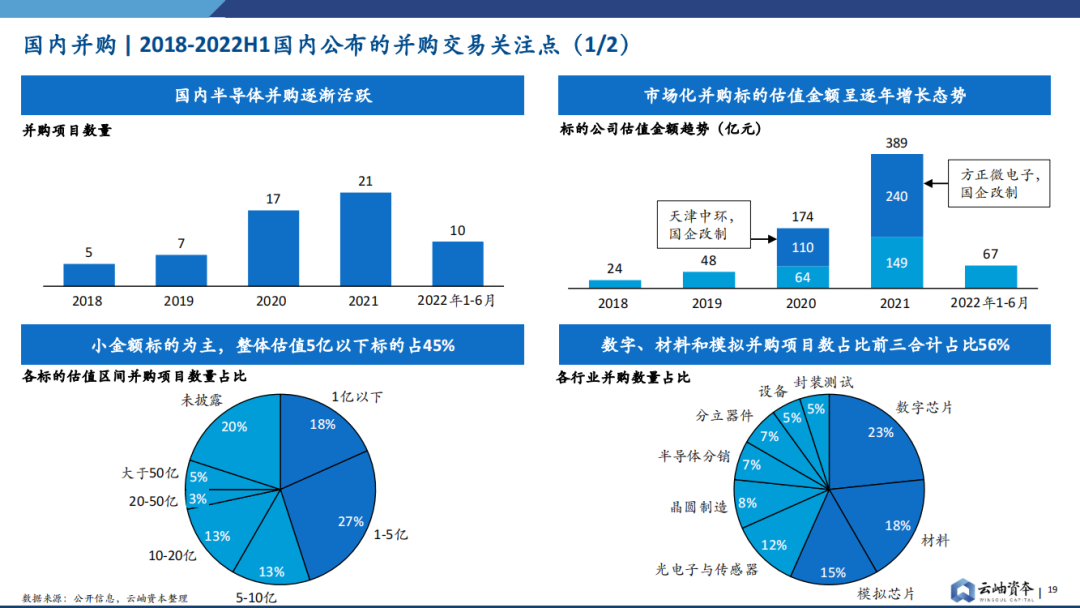

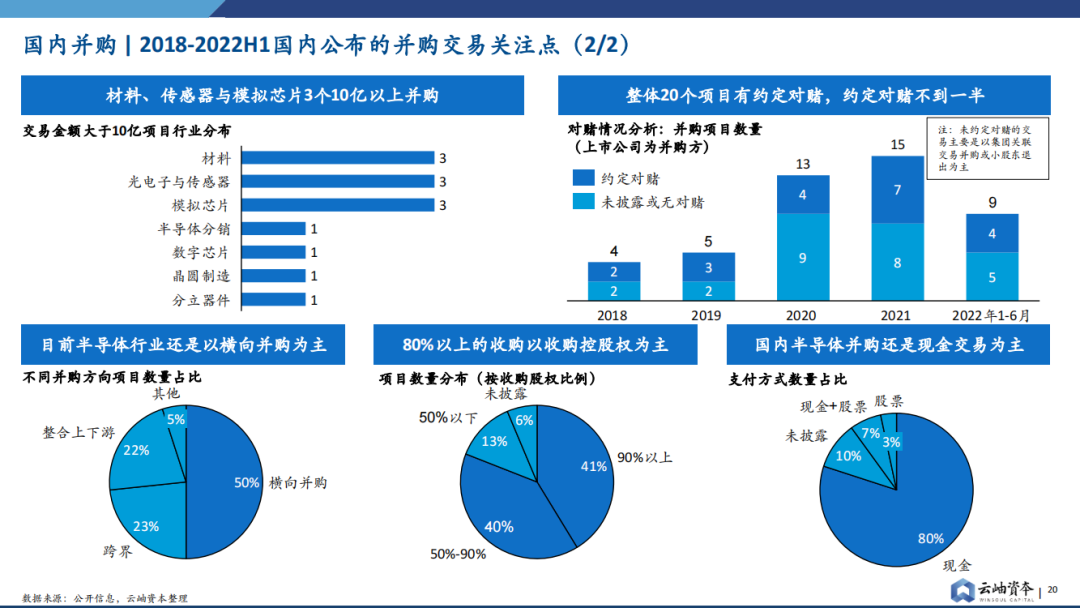

國內半導體并購逐漸開始活躍,2021年較2018年數量增幅達89%。

并購的標的總體估值也呈現上漲趨勢,市場化交易的總體估值在2021年近150億。

目前半導體還是小金額并購規模為主,標的公司整體估值在5億以下的交易數量占比為45%。

已發生的并購交易主要集中在數字芯片,模擬芯片和材料。

大金額交易(超過10億)主要發生在材料,模擬芯片和傳感器領域。

目前半導體行業還是以橫向并購為主,交易數量占比達50%。

披露了交易金額的案例,80%還是以現金支付為主。

國內收購還是以收購控股權為主,80%的交易案例收購比例超過50%。

過去幾年國內半導體并購失敗的主要原因包括:1)買方支付能力不足;2)標的業務發展前景不明,業績表現差;3)高溢價導致證監會否決或者買方放棄。

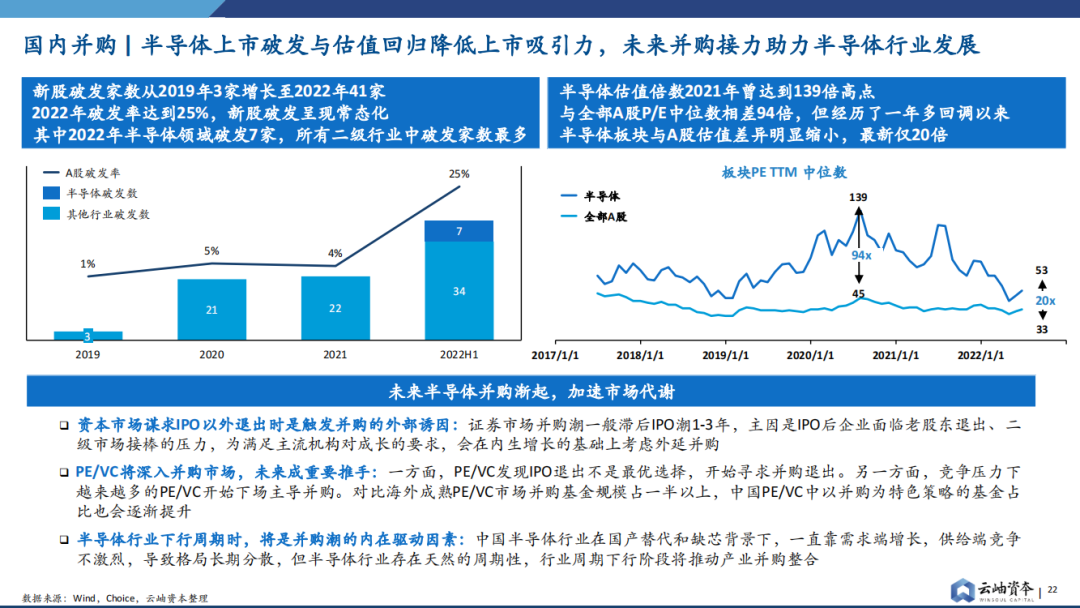

新股破發家數從2019年3家增長至2022年41家。2022年破發率達到25%,新股破發呈現常態化,其中2022年H1半導體領域破發7家,所有二級行業中破發家數最多。

半導體估值P/E倍數2021年曾達到139倍高點,與全部A股P/E中位數相差94倍,但經歷了一年多回調以來,半導體板塊與A股估值差異明顯縮小,截止2022H1僅20倍。

資本市場謀求IPO以外退出時是觸發并購的外部誘因:證券市場并購潮一般滯后IPO潮1-3年,主因是IPO后企業面臨老股東退出、二級市場接棒的壓力,為滿足主流機構對成長的要求,會在內生增長的基礎上考慮外延并購。

PE/VC將深入并購市場,未來成重要推手:一方面,PE/VC發現IPO退出不是最優選擇,開始尋求并購退出。另一方面,競爭壓力下越來越多的PE/VC開始下場主導并購。對比海外成熟PE/VC市場并購基金規模占一半以上,中國PE/VC中以并購為特色策略的基金占比也會逐漸提升。

半導體行業下行周期時,將是并購潮的內在驅動因素:中國半導體行業在國產替代和缺芯背景下,一直靠需求端增長,供給端競爭不激烈,導致格局長期分散,但半導體行業存在天然的周期性,行業周期下行階段將推動產業并購整合。

Part 6

國內半導體并購展望

半導體材料國產化率整體偏低,國產材料使用率僅在15%左右,國內企業大多單一環節產品布局,未來有望在國內Fab廠擴產的趨勢下實現產品突破,并結合外延并購,實現快速的平臺化建設。

技術前沿性,產品完備性是半導體設備企業競爭能力的重要來源。并購是設備企業更新技術,快速擴充產品品類的重要路徑之一。目前國內半導體設備上市企業大多在單一環節布局,未來 有充足動力通過并購實現多環節產品布局。

目前A股模擬芯片企業22家,整體市值接近4,000億人民幣,2021年營收360億,其中8家在2022年首發上市。國內模擬廠商經過長期的積累,已積累一定數量上市標的和一級市場標的,且國內已經發生3起估值10億元人民幣以上交易,結合模擬芯片并購驅動發展的特點,未來模擬芯片有望率先出現行業并購整合趨勢。

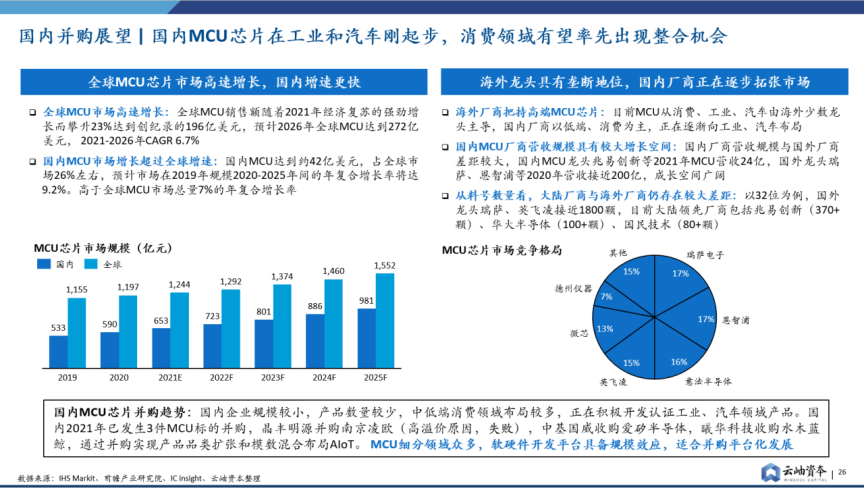

國內MCU企業規模較小,產品數量較少,中低端消費領域布局較多,正在積極開發認證工業、汽車領域產品。國內2021年已發生3件MCU標的并購,晶豐明源并購南京凌歐(高溢價原因,失敗),中基國威收購愛矽半導體,曦華科技收購水木藍鯨,通過并購實現產品品類擴張和模數混合布局AIoT。 MCU細分領域眾多,軟硬件開發平臺具備規模效應,適合并購平臺化發展。

Part 7

半導體并購案例啟示

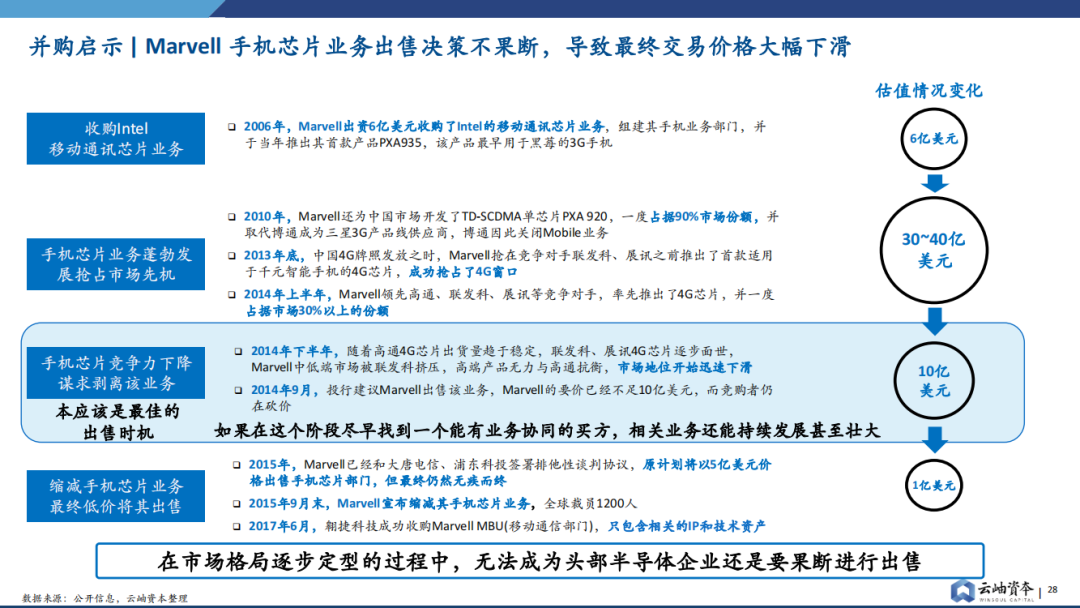

手機芯片市場在2010年起就逐漸開始有玩家退出競爭,Marvell的手機芯片產品在2014年下半年起競爭力也開始下降,相關估值也由高位的40億美金下降至10億美金,但此時還有眾多競價買方。但Marvell內部的出售決策不夠果斷,導致錯失最佳的出售時機,最終僅以1億美金左右的價格在3年后出售給了翱捷科技。在市場格局逐步定型的過程中,無法成為頭部半導體企業還是要果斷進行出售,盡早找到一個能有業務協同的買方,相關業務還能持續發展甚至壯大。

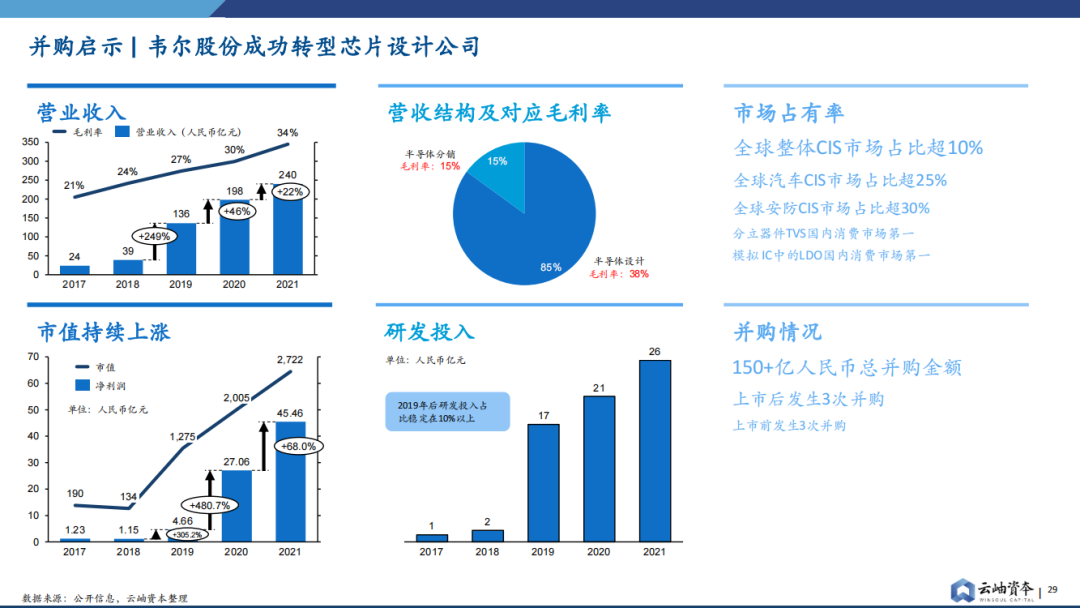

韋爾股份圍繞手機產業鏈收購芯片設計業務轉型,通過收購業務拓展汽車客戶領域,結合自身分銷業務渠道順利完成投后整合和管理,成功將自己打造成為了平臺型的芯片公司。

Part 8

國內半導體并購總結

第一,國內半導體行業的資本階段將從瞄準上市過渡到并購整合。

半導體各個細分賽道已經開始積累成熟的上市企業,留給還未進入成熟階段的半導體公司的時間不多。

半導體公司數量積累和投資熱情已經達到峰值,投資人未來謀求的退出路徑不一定是IPO。

第二,國內半導體行業發展逐漸進入淘汰賽,作為買方需要做好平臺型發展的收購規劃,作為賣方要把握好出售的時機。

半導體行業收并購的業務協同非常重要,針對優質標的的收購和平臺型業務的打造至關重要。

賣方需要以合理的估值價格,盡早綁定強業務協同的買方,獲得持續發展的資源和資金。

在市場格局逐步定型的過程中,將會有企業布局多種產品線,成為平臺型巨頭。一旦巨頭完成同品類產品的布局,就會錯過最佳出售時機,無法成為頭部半導體企業還是要果斷進行出售。

第三,優先關注具備并購驅動性的細分領域,和并購浪潮同頻而行

半導體材料和設備種類眾多,且下游集中,適合多產品平臺化發展,有望出現整合趨勢。

模擬IC、MCU相對不追逐高端制程,更加依賴人工設計和經驗積累,產品生命周期長,且下游應用領域繁多,未來更適合平臺化發展。

更多信息可以來這里獲取==>>電子技術應用-AET<<